ESG投資やサステナブルファイナンスなど、世界的に持続可能な投資に対して関心が高まっています。パリ協定やSDGsなど社会全体で脱炭素に向けての動きは強まっており、これまで環境と別で考えられていた金融業界についても、持続可能性や環境配慮といった内容が重要視されるようになりました。サステナブルファイナンス市場が急拡大する一方で、見せかけのサステナブルな投資であるグリーンウォッシュの問題が顕在化しています。

たとえば、米国の資産運用会社が虚偽のESG情報を記載したとして制裁金を科された事案や、ドイツの資産運用会社においてESG投資が対外報告より実際は少なかったことが内部調査の結果判明しCEOが辞任する事案などが発生しています。

こうした事態が起こらないよう、各国ではESG投資に関しての情報開示の要求が強まっており、情報開示規則の策定が進められています。今回は、その中でもとくに要求が厳しいとされる欧州連合(EU)のSFDRについてご紹介していきますので、ぜひ最後までご覧ください。

本ホワイトペーパーでは、EUにおける規制の中でも弊社のお客様からも相談の多い「CBAM」「EUDR」「欧州電池規則」についてまとめて解説しております。内容の難しいEUのサステナビリティ規制をまとめて勉強したい!という方は、ぜひ上記のボタンをクリックしてお申し込みくださいませ。

SFDR(Sustainable Finance Disclosure Regulation:金融市場参加者及び金融アドバイザーを対象とするサステナビリティ関連情報開示規則)とは、金融機関等に対するサステナビリティ関連情報の開示規則です。金融機関や金融商品のサステナビリティ情報に関する透明性の向上を目的として欧州委員会によって2019年12月に公布され、2021年3月から適用が開始されました。

機関投資家や資産運用会社などの金融商品を提供する金融市場参加者や金融アドバイザー、またそれらが取り扱っている金融商品の両方を対象とした統一ルールとして、規則に準拠した開示を義務付けています。

2018年、欧州委員会によって、サステナブルファイナンスアクションプランが採択されました。この行動計画に基づいて、サステナブルファイナンスの枠組みとなるEUタクソノミーやSFDRを含む開示制度などが整備されました。

2019年には、持続可能な金融枠組みの一部として、欧州議会、EU理事会から欧州連合(EU)官報においてSFDRが公布されました。さらに、2020年4月に、ESAs(欧州監督機構)が金融機関に課すSFDRに関する規制技術基準(RTS)規則案を含む最終報告書を欧州委員会(EC)に提出しています。

SFDRは、開示規則の概要を定義するSFDR本文(レベル1)と、細則であるRTS(レベル2)を合わせて1つのルールを構成。2021年3月には開示規則の中核であるレベル1が施行され、2022年4月にはレベル1を補完するレベル2が公表、2023年に施行されています。

レベル2で公表された細則であるRTS (Regulatory Technical Standards:SFDRに関する規制技術基準)では、PAI(Principal Adverse Impact :主要な悪影響)を定めています。

PAI(Principal Adverse Impact)は、金融商品において、投資決定や助言が環境・社会・ガバナンス(ESG)に関して主要な悪影響を与えていないかを明確にするための指標です。金融投資の悪影響を回避するためにSFDRに基づいて導入されました。GHG排出量や非再エネ消費量、生物多様性に敏感な地域に負の影響を与える活動の割合、有害廃棄物量などの環境分野に係る項目、国連グローバルコンパクトに違反する企業への投資割合、取締役会の男女比率などの社会分野に係る項目があります。

従業員500人以上の金融機関については、事業体・金融商品において、PAIを考慮しているか、考慮している場合はどのように考慮しているか、を開示する必要があります。

また、第4条で事業体レベル、第7条で金融商品レベルでの持続可能性への悪影響の透明性を求めており、PAIとかかわる条項です。

SFDRでは、持続可能な投資とESG配慮の程度によって、金融商品を分類しており、それぞれ開示すべき事項が定められています。

第9条は第8条よりも分類される条件が細かく定められており、満たすべき要件があります。

金融商品の分類は、規制当局などによる承認は不要で、自社判断です。細かな要件などはなく、機械的に分類することができないため、金融機関においては開示後の風評リスクを回避すべく、保守的に金融商品の分類を行う傾向があります。

第8条に分類される金融商品は「ライトグリーン」と呼ばれます。ネガティブスクリーニング、ポジティブスクリーニング、ESGインテグレーション、テーマ型投資(※)など幅広いESGを組み入れた金融商品が該当しています。

SFDRにおいて第8条商品については厳格な定性的・定量的な基準は定められていません。

環境・社会に貢献しており、第9条の3つの条件をすべて満たしていない場合は第8条商品に分類されます。そのため、今後第8条に分類される金融商品が拡大し大半を占めることが予想されます。

(※)

ネガティブスクリーニング:ESG項目に基づき、特定のセクターや企業などを投資先から除外する(例:ギャンブル、武器製造、ポルノなど反社会的、非倫理的な事業)

ポジティブスクリーニング:業種内で比較してESGパフォーマンスの評価が高い企業に投資する

ESGインテグレーション:投資先を分析・選定する際に、財務情報だけでなくESG情報も含めて分析する

サステナビリティテーマ投資:サステナビリティに関する特定のテーマや資本(例: クリーンエネルギー、グリーンテクノロジー、サステナブル農業等)に対して投資する

第9条に分類される金融商品は「ダークグリーン」と呼ばれます。第9条に該当する商品は下記の3つの要素をすべて満たしていなければなりません。

第9条商品についてはハイレベルな要件を設けられていることから、投資商品の中でも限定的な規模に留まることが予想されます。

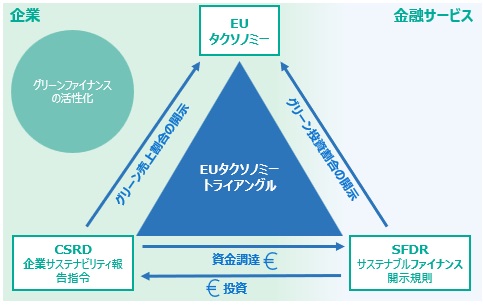

SFDRはEUで定められた金融機関向けのサステナビリティ関連情報の開示基準ですが、他にもサステナビリティに関連した様々な規制がEUにはあります。SFDR開示規則と関連性の高い規制も様々ありますので、以下ご紹介します。

タクソノミーとは「分類」を意味し、EUタクソノミーとは、経済活動や投融資が環境的に持続可能であるかどうかを明確にする分類のことです。持続可能の定義を明らかにすることで、真に環境に配慮した経済活動への投資を促す狙いがあります。

SFDR規則は「持続可能な投資商品」や「環境・社会を促進する商品」に関する開示を求めており、前述の第8条、第9条金融商品など、EUタクソノミーで開示が求められている投資と一部重複しています。

SFDR第8条ライトグリーンな金融商品には、タクソノミー規則第6条「環境的な特徴を促進する商品」が含まれ、SFDR第9条ダークグリーンな金融商品には、タクソノミー規則5条「環境面でサステナブルな商品」が含まれるため、いずれもDNSHと社会的な最低安全策を満たさなければならない点は同様です。

どちらも、EUタクソノミーについては環境面に限定されていますが、SFDRでは環境面のほかに社会面に関連した投資も該当するのが特徴です。

EUタクソノミーについて詳しく知りたい方は、下記コラムも併せてご参照ください。

CSRD(Corporate Sustainability Reporting Directive:企業サステナビリティ報告指令)とは主に事業会社を適用対象とする企業のサステナビリティ開示に関する法令です。CSRDでは欧州サステナビリティ報告基準ESRSに基づき、環境、社会、ガバナンスの項目ごとに情報を開示することが求められています。

SFDRは主にEUを拠点とする金融機関が遵守を求められていますが、EU域外の金融機関がEU域内で金融商品を販売する場合などにはSFDRを遵守しなければなりません。EUを拠点にしている金融機関や投資家から資金調達をしている企業も一定の影響を受けます。日本の金融機関も開示義務の対象となることは大いにあるでしょう。EU域外企業がSFDRの対応をする際にまず取り組むべきなのは、開示に向けた情報収集となります。経済活動がEUタクソノミーに整合しているか、データは充足しているか、投資家への開示には準備が必要です。

SFDRは欧州における金融機関・金融商品向けのサステナビリティ開示規則です。今後、特定セクターを対象としたサステナビリティ関連の開示規則の先行事例として参考にするとよいかもしれません。ESG投資やサステナブルファイナンスに関連した対応の準備は今からでも進められます。『サステナビリティ情報開示にSFDRに関連した対応が必要そうだけど、何から始めれば良いか分からない』『対応をしたいけれど、人手が足りない…』といったお悩みを持つ方がいらっしゃいましたら、弊社にお声がけいただけますと幸いです。

CDP回答やGHG排出量算定など、環境経営に関するコンサルティングサービスの営業本部長を務めています。

【出典】

・EUにおけるサステナビリティ開示関連規則の策定の動き. 環境省

・責任投資 – RESPONSIBLE INVESTING – 新しい規制枠組みについて. Amundi Investment Solutions

・サステナブルファイナンス開示規則(SFDR) -その理解と実践. BNP PARIBAS ASSET MANAGEMENT