目次 Index

弊社では、2025年3月に確定した日本におけるサステナビリティ情報開示基準「SSBJ」について解説したホワイトペーパーを公開中です。本資料では基準のポイントや草案からの変更点、検討が進めている適用範囲や時期について分かりやすくご紹介します。ぜひ「今すぐダウンロード」ボタンよりご確認くださいませ。

弊社では2023年10月に、有価証券報告書におけるサステナビリティ開示動向と日本版ISSB開示基準の方向性に関するウェビナーを開催。「ISSBについて動画で学びたい」という方は、“アーカイブ動画をみる”ボタンから申し込みページにお進みください。

企業における気候変動問題への対策が進んできている昨今ですが、その一方でサステナビリティに関する基準が乱立し、企業・投資家の両者にとって不都合が生じています。具体的には…

■企業サイド

└どのフレームワーク・イニシアチブに対応すべきか判断しづらい

└多くのフレームワークなどに対応することで大きな手間がかかっている

■投資家サイド

└開示はされていても、同業他社との比較が難しく適切な投資判断ができない

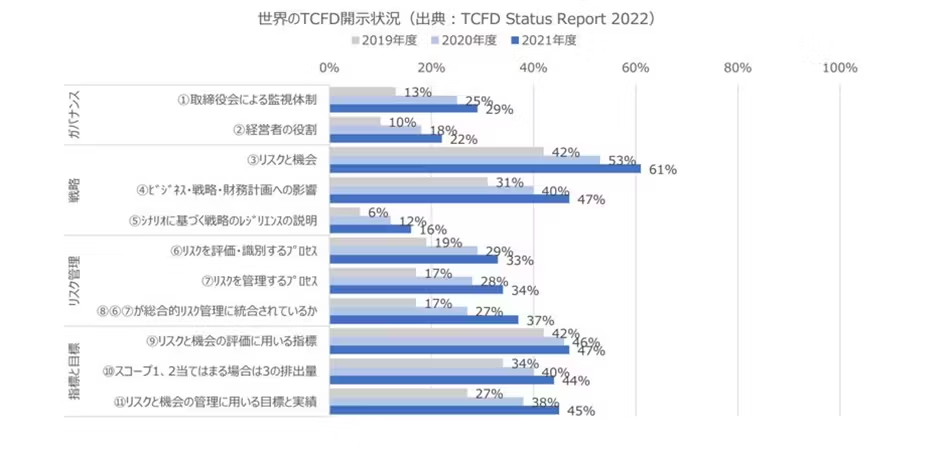

加えて「投資家が欲しい情報の開示率の低さ」も理由の一つ。全世界のTCFD回答状況を見ると、11項目すべてに回答している企業はたったの4%と少なめです。さらに5項目以上に回答している企業も、全体の40%にとどまっている状況。こうした背景が、グローバルに開示・評価できる統一の基準を作ろうという動きに繋がったのです。

その動きを受け、財務情報の国際基準を開発している IFRS 財団がESG 情報に関する新しい機関を設立。それが、ISSB(国際サステナビリティ基準審議会)です。

今回はそのISSBによって策定された開示基準、IFRS S1(サステナビリティ全般的要求事項)・S2(気候関連要求事項)について、現在適用されているTCFDとの相違点を踏まえて、ご紹介いたします。

IFRS S1・S2のベースは、TCFD。そのため4つの柱(ガバナンス、戦略、リスク管理、指標と目標)に沿った情報開示が求められています。

その一方でTCFDよりも詳細な開示や、ワンランク上の対応が求められる項目も。ここではIFRS S1・S2とTCFDの4つの違いについてご紹介します。

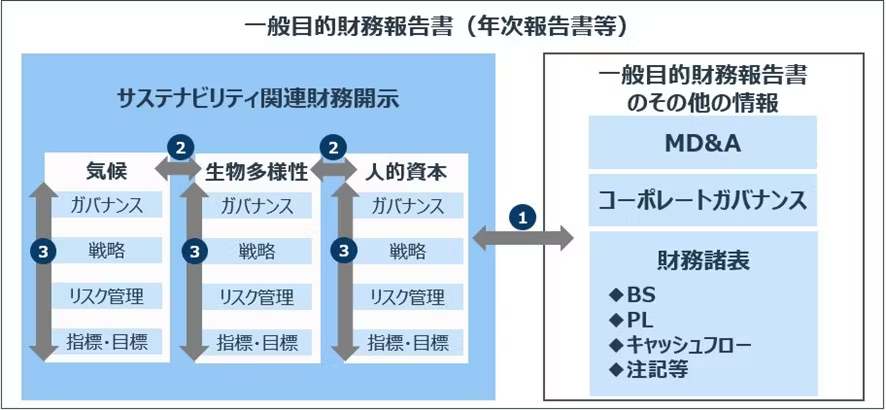

IFRS S1・S2では、非財務情報と他の財務情報を含む関連情報とのつながりが求められます。具体的には…

①サステナビリティ関連財務開示と、一般目的財務報告書など他の財務情報とのつながり

②複数のサステナビリティ関連財務開示を横断するつながり

③個々のサステナビリティ関連財務開示の中でのつながり

つまりサステナビリティに関するリスクと機会を踏まえた上で、財務状況や業績、キャッシュフローへの影響を開示する必要があるということです。

【1】でお伝えした通り、IFRS S1・S2では財務情報と非財務情報の関連性を追求することが大切。そのため“経理関連部署”と“サステナビリティ関連部署”間の、部署をまたいだ横断的な協力体制(ガバナンス)がより一層求められます。

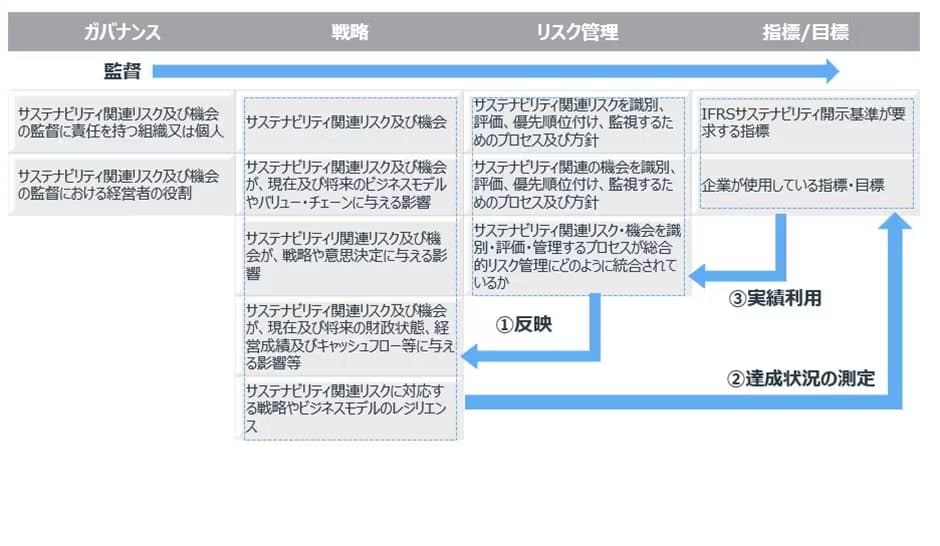

「ガバナンス」「戦略」「リスク管理」「指標と目標」――この4要素における相互の連携は、TCFDでもポイントになっていましたが、IFRS S1・S2ではこれまで以上にそのつながりが重要視されるように。「戦略」「リスク管理」「指標と目標」をしっかり監督するのはもちろん、達成状況を測定した実績のもとリスク管理をブラッシュアップし、戦略に反映させていく…という循環が大切になります。

またサステナビリティに関するリスク・機会を経営に取り込むという観点がより強くなるため、監督の役割を持つCEOやCFOなど経営陣の関与も必須になっていきます。

IFRS S1・S2では、「企業のキャッシュフローはバリューチェーン全体と様々な資源がお互いに作用しあって、生み出される」と考えられています。そのため、バリューチェーン全体を通してリスク・機会を分析することが重要です。

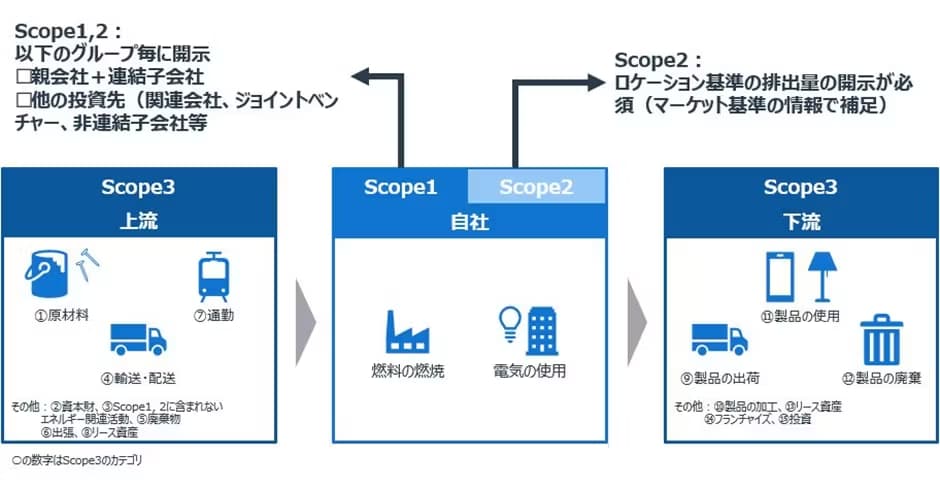

加えて「気候リスクの大半がサプライチェーン上に存在する」という考えの下、IFRS S2(気候変動に関する情報開示)では、GHGプロトコルに基づいたScope3排出量の開示が必須となっています。このScope3に関して、これまでは「業種的に排出量がそこまで大きくない」という理由から開示していない企業も多数いる状況でした。ただIFRS S2においては義務化されており、今後は当たり前のように開示していく項目となることが見込まれます。ただし初年度においては、経過措置によりScope3などの開示は免除される予定です。

ここまでご紹介してきたように、IFRS S1・S2 では TCFD をベースにしながらも、財務情報と非財務情報の関連性が重視されたり、それにより部署間の連携が必要になったり、バリューチェーン全体が開示の対象になったり…と、TCFDよりもレベルの高い対応が必要になります。

IFRS S1・S2とTCFDとの相違点は、上記4点だけにとどまりません。具体的な設問内容を見ていくと、TCFDよりもレベルアップした開示が求められていることが分かります。

たとえば、リスク・機会についてIFRS S2では下記のような内容が記載されています。

===================================

16.企業は以下に関する定量的および定性的情報を開⽰するものとします。

(a)気候関連のリスクと機会が報告期間の財務状況、財務実績、およびキャッシュフローにどのような影響を与えたか。

===================================

この開示条件をクリアするためには、リスクと機会が実際、自社の財務状況などにどのように作用しているのかを明確に開示しなければいけません。そのため「LEDを○○円分導入」「省エネ機材に○○円投資」など、実務部分の動きをどこまで記載できるか、またどこまで把握しているか、ということが重要です。こうした設問内容からも、TCFDより深い開示が必要になることは明らかでしょう。

では、そんなレベルアップした開示が求められるIFRS S1・S2について、日本はどのような対応を進めているのでしょうか?IFRS S1・S2は“世界共通の基準”として生まれたため、もちろん日本でも導入を進めているところ。日本版IFRS S1・S2は遅くとも2024年3月31日までには草案が公表され、遅くとも2025年3月31日までには基準が確定します。そのため早ければ、2025年4月以降の会計年度から適用される可能性も。もちろん2025年3月より前に適用される可能性もあるため、今から体制を整えておくことが重要です。

今回のコラムでは、IFRS S1・S2とTCFDとの違いや日本の動向について紹介しました。現在導入が進んでいる日本版IFRS S1・S2について、SSBJは「日本基準を国際的に整合性のあるものとして開発していく」と公表。規範性があるIFRS S1・S2の基準本文については、日本版に取り込む方針を示しています。そのため日本でも、Scope3や定量的な開示が義務化される可能性は大いにあると言えるでしょう。日本版IFRS S1・S2の最終確定まで、あと約1年半(2023年10月時点)。基準の理解や体制整備などできる範囲の準備から始めることをおすすめします。

弊社では約130件という豊富なTCFD開示実績のもと、IFRS S1,S2導入を見据えたTCFDに沿った開示のコンサルティングサービスを提供しています。サービスについて詳しく知りたい方は、下記ボタンからご確認ください。

CDP回答やGHG排出量算定など、環境経営に関するコンサルティングサービスの営業本部長を務めています。

出典:

『TCFD提言に沿った情報開示の実態調査(2022年度). (2023, January). 株式会社日本取引所グループ.』

『サステナビリティ基準委員会(SSBJ)の概要. (2022, November 2). ⾦融審議会 ディスクロージャーワーキング・グループ.』

『現在開発中のサステナビリティ開示基準に関する今後の計画. (2023, August 3). SSBJ.』