目次 Index

弊社では、2025年3月に確定した日本におけるサステナビリティ情報開示基準「SSBJ」について解説したホワイトペーパーを公開中です。本資料では基準のポイントや草案からの変更点、検討が進めている適用範囲や時期について分かりやすくご紹介します。ぜひ「今すぐダウンロード」ボタンよりご確認くださいませ。

弊社では2023年8月に、有価証券報告書におけるサステナビリティ開示動向と日本版ISSB開示基準の方向性に関するウェビナーを開催。「ISSBについて動画で学びたい」という方は、“アーカイブ動画をみる”ボタンから申し込みページにお進みください。

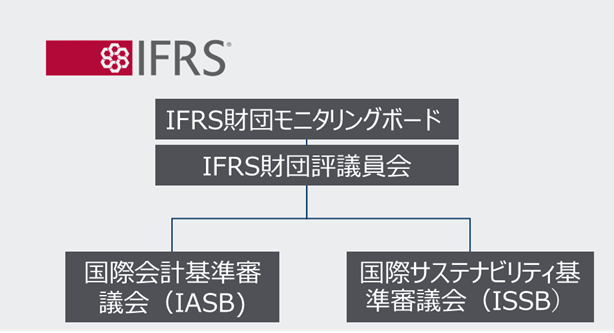

ISSBとは、サステナビリティ情報開示の国際基準を策定するための、2021年11月に発足された「国際サステナビリティ基準審査会(International Sustainability Standards Board)」の略称です。

2021年の第26回国連気候変動枠組み条約締約国会議(COP26)に合わせて、国際会計基準(IFRS)の策定を担う財団によって設置され、世界の資本市場における投資家の情報ニーズに応えるサステナビリティ情報開示の国際基準の統一化を目指し設立されました。

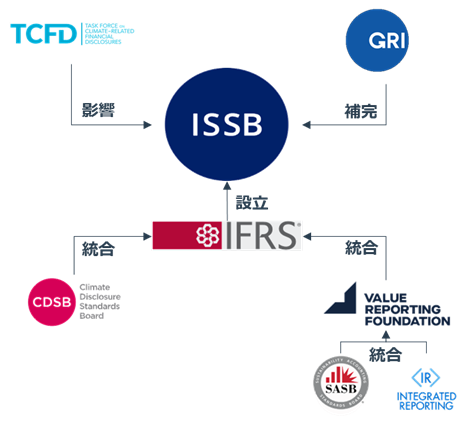

ISSB設立の背景には、非財務情報開示基準の乱立があります。

近年、「国際統合報告フレームワーク」、「SASB基準」、「GRI基準」、「CDSBフレームワーク」、「TCFD提言」などの企業のサステナビリティ情報の開示に関する基準やフレームワークが多数存在しており、国内外で基準のばらつきがあることなどの、統一感のなさが課題とされていました。これらはいずれもアルファベット略語であることからアルファベットスープとも呼ばれています。

しかし、運用機関が投資を決める際の判断材料として、サステナビリティを含む非財務情報の比較可能性に対する要請が高まり、企業における非財務情報の開示においても、国際的に統一された開示基準の制定が期待されました。

このような状況を受け、IFRS財団によるISSBの設立により、これまで独自の非財務情報開示基準を作成していた「CDSB(気候変動開示基準委員会)※1」と「VRF(価値報告財団)※2」 の2つの機関が統合されました。また、ISSBが2023年6月に新たに作成した非財務情報開示基準は、TCFD提言を元に作成されており、既存のフレームワークや開示基準を踏襲、統合する形で、 サステナビリティ情報開示の国際基準の統一化が進められています。

2023年6月、ISSBはサステナビリティ開示基準の最終版を公表しました。開示基準は、既存のフレームワークとIFRS会計基準のコンセプトを共に取り組んだ形で構成されています。

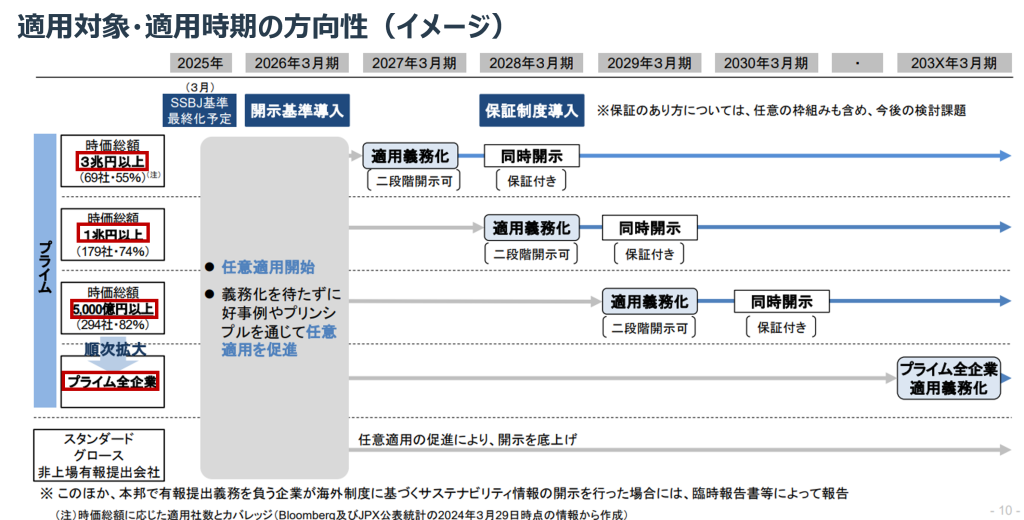

日本におけるサステナビリティ開示基準は、2024年3月に草案が公開され、その後パブリックコメントの募集を経て、2025年3月に最終基準が公開されました。一方で適用範囲や適用時期については、いまだ検討が進められているところ(2025年4月時点)。現在は時価総額3兆円以上の企業が2027年3月期から、時価総額1兆円以上の企業が2028年3月期から、時価総額5,000億円以上の企業が2029年3月期から、義務化する案が出されており、2030年代にはプライム市場に上場する全企業への導入が見据えられています。提案がそのまま進んだ場合、対象となる企業は財務諸表の対象範囲と同じ範囲で、次章で説明されるようなサステナビリティ情報の開示(経過措置やSSBJ独自の取り扱いもあり)をしなければいけません。企業は財務情報と同じタイミングで非財務情報が開示できるよう、準備を進めていく必要があるでしょう。

サステナビリティ開示及び保証に係る動向. (2025, March 6). 金融庁企画市場局. より引用

ISSBが定めた開示基準として、IFRSの「S1」「S2」という2つの基準案が含まれています。「S1」はサステナビリティ関連財務情報の開示に関する全般的な要求事項を提案しており、そのうち気候変動に関する情報開示のみを切り出し、気候に関する詳細な開示要項を定めているのが「S2」基準です。これらの基準の開示にあたっては、「S1」「S2」の双方とも TCFD(Task Force on Climate-related Financial Disclosures)の4つの柱である「ガバナンス」「戦略」「リスク管理」「指標及び目標」が軸として取り込まれています。

「S1」は、気候以外のサステナビリティ情報についても開示を要求しており、投資家等の意思決定に重要な全てのサステナビリティ関連のリスクと機会の範囲が対象となります。

サステナビリティ情報の開示実務にあたって「S1」の主な特徴としてあるのが、財務諸表とサステナビリティ情報の「つながり」です。企業は個々の非財務情報がどのように財務情報と関連しているかを説明する必要があり、サステナビリティ関連財務情報を企業の一般目的財務報告の一部として開示することを前提としています。

「S2」は、気候関連のリスク及び機会に関する開示を要求しており、投資家等の意思決定に重要な全ての気候関連のリスクと機会の範囲が対象となっています。

サステナビリティ情報の開示実務にあたって「S2」の主な特徴としてあるのが、気候変動に対するレジリエンスに関して、TCFDと同様に「シナリオ分析」が求められていることです。「シナリオ分析」は、将来の気候変動の影響を評価するためのツールであり、ビジネスモデルや財務状況に気候変動が与える影響を分析するのを可能にしています。

TCFDとの相違点は、いくつかの事例においては異なる文言を使用していることや、粒度の細かい情報を要求している ことです。例えば、気候関連の目標やKPIと報酬方針の関連性の説明や、内部炭素価格(ICP:Internal carbon pricing※3)の説明などが開示ポイントとして明記されました。しかし「S2」において、TCFDの全体的な提言内容からは大きく異なっておらず、既にTCFDの開示に取り組んでいる企業においては、ギャップ分析等を通じてブラッシュアップするような対応が求められそうです。

ISSBでは、業界ごとの開示指標について「SASB基準」を参照し適用可能性を検討することが求められています。「SASB基準」とは、2018年に、11セクター77業種についての、業種ごとの重要なサステナビリティ課題や開示指標を公表している開示基準です。 つまり、自社がどのような指標でサステナビリティに関する定量的な情報を開示するか検討する際は、先ずはSASBのセクター別ガイダンスにアクセスし、自社に当てはまる事項は無いか参照し、開示指標を選定することをISSBは促しています。

「SASB」がセクター別の開示を要請している理由としては、「S1」のようにテーマ別基準がない基準に関しても、業種ごとの重要なサステナビリティ課題や開示指標の公表を可能にさせているからです。事業者の種別や事情により重要課題が異なる中でも、開示情報に一定の比較可能性を確保することができます。「S2(気候関連開示)」のように気候変動に関するテーマ別基準がある基準に関しても、SASBを基準としています。

ISSB(国際サステナビリティ基準審議会)の設立を受け、日本からも意見を発信したり、日本国内の基準を開発する体制を整備したりするためにSSBJ(Sustainability Standards Board of Japan:サステナビリティ基準委員会)が設立されました。

SSBJはISSBと連携を取りながら基準作成を進め、2025年3月、日本のサステナビリティ開示基準の最終版を公開。加えて4月1日には、SSBJ 基準と ISSB 基準の間の整合性を確認した旨も公表しています。SSBJ基準は原則としてISSB基準の要求事項をすべて取り入れていますが、相応の理由が認められる項目には、SSBJ基準独自の取り扱いを追加。SSBJ基準独自の取り扱いを選択しなければ、ISSB基準に準拠したことになるよう構成されています。

SSBJは、有価証券報告書における開示を想定して開発された基準。SSBJ事務局では現在、「有価証券報告書の作成要領(サステナビリティ関連財務開示編)」を作成しており、今後公開される予定です。ただ定量情報やScope3など、情報によっては長期的な準備を要するものもあるため、二段階での開示も検討されています。これらの経過措置は金融庁のワーキング・グループを経て、決定する予定です。

またISSBも緩和措置として、適用後の初年度についてはS2基準への対応から求めています。ただ一方で、S2に次ぐS3,S4の検討も進められており、今後サステナビリティ情報の開示はその範囲や検討要素も拡大していくことが予想されるでしょう。

ISSBやSSBJに準拠した非財務情報の開示サポート、S2基準の要請を踏まえたTCFDのブラッシュアップサポートなど、企業様の課題に寄り添ったオーダーメイド的なサステナビリティ情報開示のご支援をしています。多角化するサステナビリティ開示要請について、気候変動対応など既存の取り組みとのつながりを意識した、個社毎のオーダーメイドの支援サポートをご提案しています。

ISSBやSSBJに準拠した情報開示やTCFDのブラッシュアップについてご興味がある方は下記よりお問合せください。

※1 CDSB(気候変動開示基準委員会):企業の気候変動情報開示について、国際的に広く受け入れられるフレームワークを開発することを目的として2007年に設立。

※2 VRF(価値報告財団):非財務報告基準を開発してきた主要な2団体である「米国サステナビリティ会計基準審議会」(SASB)と「国際統合報告評議会」(IIRC)の統合によって2021年6月に設立。

※3 ICP(内部炭素価格):組織が内部的に使用する独自の炭素価格。炭素排出量に金銭価値を付与し、企業活動を意図的に低炭素化させることを目的に導入される。

CDP回答やGHG排出量算定など、環境経営に関するコンサルティングサービスの営業本部長を務めています。

②IFRS ISSB delivers proposals that create comprehensive global baseline of sustainability disclosures

③サステナビリティ開示基準アップデート サステナビリティ基準委員会

⑤金融庁「企業内容等の開示に関する内閣府令」等の改正案の公表について