近年、グリーンローンによる資金調達が増加しています。その背景として、国内外で発生している異常気象によるバリューチェーンへの影響が挙げられます。上場企業を中心にTCFD(気候関連財務情報タスクフォース)による情報開示が広まり、気候変動リスクが浸透したことで、気候変動対策としてグリーンローンが注目され始めました。

2021年に経済産業省は「2050年カーボンニュートラルに伴うグリーン成長戦略」を策定しており、この中で上場企業へTCFDによる開示を勧めると共に、金融機関に向けて、

「カーボンニュートラルに向けたファイナンス資金、すなわち国内外の成長資金が、カーボンニュートラルの実現に貢献する高い技術・潜在力を有した日本企業の取り組みに活用されるよう、金融機関や金融資本市場が適切に機能を発揮するような環境整備が必用」

と記載したことを契機に、グリーンローン市場が活発化しました。国内企業は一般的に金融機関からの資金調達がメインであることからグリーンローンが多く利用され、国内のグリーンローンの組成は、2017年の1件157億円から2023年には250件9474億円へと急拡大しています。

その一方、世界的なグリーンファイナンス市場の拡大の中でグリーンウォッシュに対する懸念も強まっており、市場の要求水準も高まっています。

今回は、そんな注目の集まるグリーンローンについて解説していくので、ぜひ最後までご覧ください!

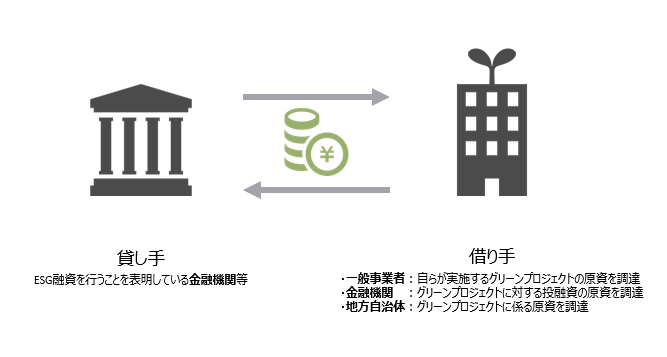

グリーンファイナンスの一つである「グリーンローン」は、環境に配慮した事業(グリーンプロジェクト)に要する資金を調達する際に用いられる融資です。主な借り手は、グリーンプロジェクトを行う一般事業者や地方自治体、グリーンプロジェクトに対する投融資の原資を調達する金融機関となっています。また、主な貸し手は、ESG融資を行うことを表明している金融機関です。グリーンローンは環境的に持続可能な経済活動を促進し、サポートすることを企図しています。

グリーンファイナンスとは、環境に関する投融資のことです。主要な金融商品としては、企業や自治体等がグリーンプロジェクトに要する資金調達を目的としたグリーンボンドやグリーンローン、企業のサステナビリティ経営の推進を目的としたサステナビリティ・リンク・ボンドやサステナビリティ・リンク・ローンが挙げられます。

企業は、グリーンファイナンスを活用することで、環境配慮プロジェクトやサステナビリティ経営の推進ができ、企業価値やブランドイメージを向上させることにつながります。また、取り組みや情報開示を続けていくことで、投資家からの関心が得られ新たな投融資が得られる可能性もあるでしょう。さらに、取引先企業に対して排出量の開示や脱炭素への取り組みを促すことで、社会全体としての脱炭素化、持続可能な経済社会の構築にもつながるでしょう。

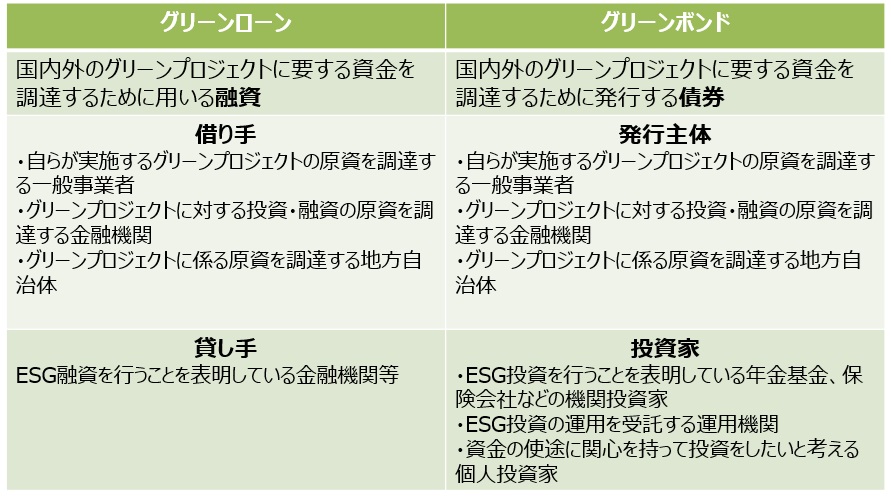

グリーンローンとグリーンボンドとの違いは、資金調達の方法です。グリーンローンは金融機関によるグリーンプロジェクト実施企業、自治体への融資です。対して、グリーンボンドは、ICMA(国際資本市場協会)発行のグリーンボンド原則にしたがって、グリーンプロジェクトを実施する企業が債券を発行し、資金を集めます。主に、ESG投資を行うことを表明している機関投資家、ESG投資の運用を受託する運用機関、資金の使途に関心をもって投資をしたいと考える個人投資家が債券投資を行います。

国内では、2014年に日本政策投資銀行がグリーンボンド原則に連動して国内発行体としてグリーンボンドを2億5000万ユーロで発行したのが初でした。グリーンローン以前にもグリーンボンドは存在しており、グリーンローン原則はグリーンボンド原則をもとに策定されております。

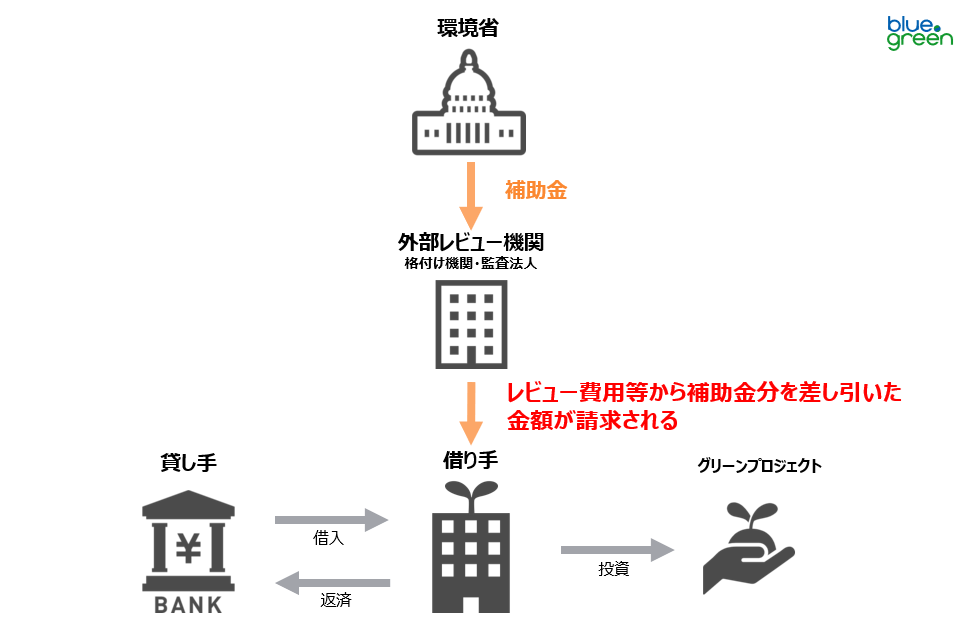

グリーンファイナンス市場の急拡大によって、実態の伴わないグリーンウォッシュ増加に対する懸念も強まっています。健全かつ適切なグリーンファイナンス市場拡大のため、外部機関によるレビューが必須となっています。外部機関によるレビューやフレームワーク整備のためのコンサルティング支援を受けることが必要となってくるでしょう。

そこで、グリーンファイナンス資金調達支援者(グリーンファイナンスサポーターズ制度登録者)に対して、支援に要する費用を補助する制度が設けられています。資金調達者が補助金申請をすることにより、結果として、レビューやコンサルティングに係る費用について、減額することができます。

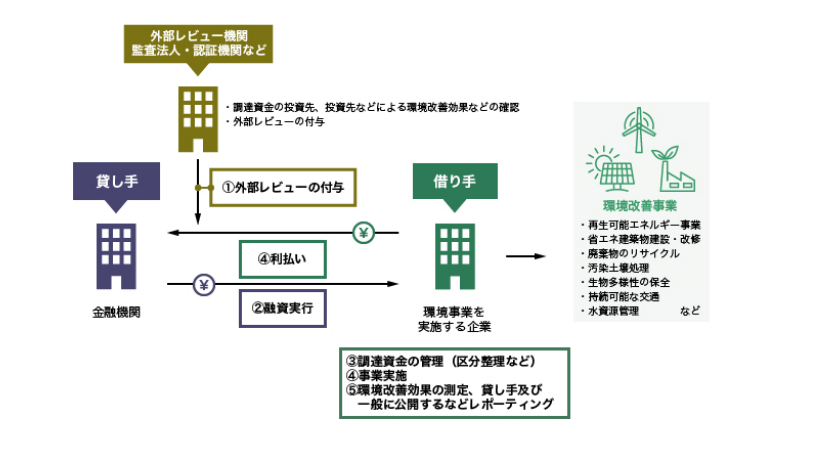

グリーンローンの一般的なスキームをご説明します。

一般的なローンと異なる点として挙げられるのは、資金使途が環境改善事業であるグリーンプロジェクトに限定されていることです。また、調達資金が確実に追跡管理され、融資後も環境改善効果の測定など定期的な報告により透明性が確保されています。

さらに、貸し手(金融機関)と借り手(グリーンプロジェクト実施の企業・自治体)に加えて、監査法人や認証機関などの外部レビュー機関が関与するのも特徴的です。外部レビュー機関は、資金使途の適切性や、グリーンプロジェクトによる環境改善効果を客観的に評価します。

グリーンローンの借り手としては、自らが実施するグリーンプロジェクトの原資を調達する一般事業者、グリーンプロジェクトに対する投融資の原資を調達する金融機関、グリーンプロジェクトに係る原資を調達する地方自治体が挙げられます。

グリーンプロジェクトは、再エネ、省エネ関連事業や廃棄物リサイクル事業、生物多様性保全事業、水資源管理事業などが該当します。

主なグリーンローンの貸し手はESG融資を行うことを表明している金融機関などが挙げられます。借り手のグリーンプロジェクトの環境改善効果の評価やインパクトの大きさについて適切に見極めた上で、融資を判断し実行することが期待されています。

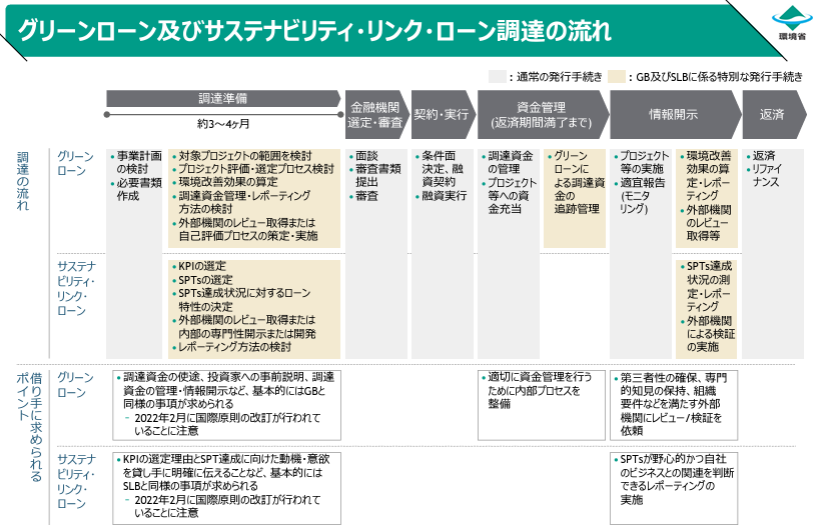

グリーンローンは、通常のローンの借り入れ手続きに追加して必要な手続きがあります。通常、借入の準備として事業計画が検討されますが、グリーンローン借入の場合は、使途となるグリーンプロジェクトの評価・選定プロセスの検討や環境改善効果の算定・レポーティングなどの手続きが別途必要です。加えて、外部機関によるレビューを取得することが求められます。資金調達後には資金の追跡管理が行われ、年に一回の環境改善効果の算定やレポーティングの提出が必要です。

借り手である企業や地方自治体にとって、グリーンローン借入の前後におけるメリットやデメリットをみていきましょう。

グリーンローンに関する取り組みについては条件があったり、レポーティングを行ったりとハードルが高いと感じるかもしれません。しかし、グリーンローンに関する取り組みを通じて、組織内のサステナビリティに関する体制整備、目標の具体化やESG情報開示が実施できることにより、結果としてサステナビリティ経営の高度化が期待できます。

グリーンローンによる資金調達により、グリーンプロジェクト推進に関して積極的であると示すことができます。グリーンローン資金調達の実績によって、社会的な支持の獲得や投資家からの好反応が得られる可能性があります。レポーティング提出時に投資家との対話が行われることによってより企業を知ってもらう機会となり、更なる再投資が期待できるでしょう。

サステナビリティ経営の高度化によるESG評価の向上や企業価値の向上につながることにより、ESG融資を選好する金融機関との新たな資金調達基盤の強化につながります。新たな資金調達先を開拓するきっかけにもなり、投資需要が集まることで好条件での調達も見込みも。さらには、グリーンローン発行実績ができたことで通常社債の引き合いも増える可能性もあります。

一方で、デメリットとしては以下のような点が挙げられます。

グリーンローンは環境・社会面での高い評価と好条件の融資ではありますが、グリーンプロジェクトを資金使途とすることが厳しく定められており、利用できない企業も多いです。グリーンプロジェクトの適格性や環境改善効果の客観的な評価など条件等に厳しい審査があり、また定期的なレポーティングが必要となることも事実です。また外部機関によるレビューも必要となる上、外部評価機関には手数料が発生します。

ローンを組成する際に、

・融資されるプロジェクトに事業のどこまでを含めるのか選定するプロセス

・自社の環境目標に合致するかの確認

・融資された資金がどのように自社内で管理されているか追跡管理するプロセス

・環境へのマイナスの影響への調査

など、各評価プロセスの設定を行うフレームワークの策定においては、複数部門で連携しながら策定する必要があります。これらは外部コンサルタントや貸し手と伴走しながら策定されますが、初めて導入する企業の場合、組織内でのノウハウ不足や業務負担もデメリットとして挙げられます。

日本国内のグリーンローンは2017年に初めて発行されてから急増しており、2023年には過去最大の年間発行件数200件、組成金額8,885億円となっています。借り手の業種をみてみると、多い順に、金融、不動産・建設、エネルギーとなっています。

1つ目の事例は、株式会社IHIの「航空機エンジンおよび自動車等の電動化、SAF、事業活動におけるCO₂排出削減」の取り組み推進に関する資金調達です。航空機はCO₂排出量が膨大なもので排出量削減が課題となっています。2050年航空機のCO₂排出量を実質ゼロとする目標に向けて、運航方式の改善や燃費改善などの新技術の導入が進められています。排出量削減効果の高いものとして、航空機エンジンの電動化やSAF(持続可能な航空燃料)の研究開発資金を複数の銀行からグリーンローンにより調達しています。

2つめの事例は、那須塩原市「那須野が原グリーンプロジェクト」に係る設備導入などの資金調達をグリーンローンで行った例です。

再生可能エネルギーの地産地消を目的とする地域資源を生かした太陽光発電、小水力発電、バイオマス発電や施設・設備の省エネルギー化を目的とした道路灯・防犯灯のLED化、公共施設の省エネ化など、設備導入に関する資金の調達に用いられました。また、気候変動影響への適応として田んぼや森林の生態系を活用や森林の適正管理による防災機能の向上に伴う資金として利用されています。令和3年度、5年度、6年度と事業を実施し、グリーンローンによる資金調達も継続的に行われています。

グリーンファイナンス市場は急拡大しており、国内でも実施する金融機関が増えてきています。利用条件や定期的なレポーティング実施など、導入に不安な要素はあるかもしれません。しかし、事前にフレームワークの策定の準備や、CDP、SBT等の評価機関の開示プロセスを活用することで効率的な準備やレポーティングを実施することが可能です。

当社では気候変動領域の開示支援や、サステナビリティ全般、ESGに関するアドバイザリー・代行支援も承っています。グリーンローン利用に際してのフレームワーク策定や算定、CDP回答に関してなど、お困りのことがありましたらお気軽にご相談ください。

CDP回答やGHG排出量算定など、環境経営に関するコンサルティングサービスの営業本部長を務めています。

<出典>

グリーンファイナンスによる資金調達を行った企業の取組事例.環境省グリーンファイナンスポータル (2024年11月参照)

2050年カーボンニュートラルに伴うグリーン成長戦略.経済産業省 (2024年11月参照)

R6年度のグリーンファイナンス関連支援制度の詳細について.環境省 (2024年11月参照)

グリーンローン組成の一般的スキーム.環境省グリーンファイナンスポータル (2024年11月参照)

令和5年度版 グリーンファイナンスによる資金調達を行った企業の取組事例.環境省 (2024年11月参照)

グリーンローン概要.環境省グリーンファイナンスポータル (2024年11月参照)

グリーンボンド概要.環境省グリーンファイナンスポータル (2024年11月参照)

グリーン/ソーシャル/サステナビリティローンプロジェクト紹介.三井住友銀行 (2024年11月参照)

グリーンファイナンスを活用して事業を実施します.那須塩原市 (2024年11月参照)